Requisiti di accesso e cause di esclusione

Che cos’è il regime forfettario?

Il regime forfettario è un particolare regime fiscale per le ditte individuali che permette di fruire di alcune semplificazioni fiscali e contabili.

Il regime forfettario permette di applicare sul reddito un’unica imposta sostitutiva del 5% nei primi 5 anni di attività e del 15% nei successivi, in sostituzione delle imposte sul reddito delle persone fisiche, delle addizionali regionali e comunali e dell’Irap.

Quali sono i requisiti di accesso?

Possono accedere al regime forfetario i contribuenti che nell’anno precedente hanno, contemporaneamente:

° conseguito ricavi o percepito compensi, non superiori a 85.000 euro;

Il limite di 85.000 euro vale anche per le imprese che al 31/12/2022 hanno superato la soglia dei 65.000 euro di ricavi, ma non quella degli 85.000 euro.

Se un’impresa a fine anno supera gli 85.000 euro di ricavi e compensi, ma non supera la soglia dei 100.000 euro, il regime forfetario cessa di avere applicazione a partire dall’anno successivo.

Ad esempio, se un’impresa realizza 90.000 euro di ricavi nel 2023, cifra compresa tra gli 85.000 euro e i 100.000 euro, nel 2024 non può più applicare il regime forfettario. E quindi diventa o semplificato o ordinario.

Se invece un’impresa supera la soglia dei 100.000 euro di ricavi in corso d’anno, il regime forfetario cessa di avere applicazione immediatamente, nello stesso anno, e quindi già da subito diventa o semplificato o ordinario e dovrà procedere a tutti gli adempimenti fiscali ai fini IVA, e dovrà, inoltre, applicare già da subito la tassazione ordinaria. E questa è una norma antielusiva.

Ad esempio, un’impresa che al 30 novembre 2023 ha già realizzato 101.000 euro di ricavi, deve uscire dal regime forfettario immediatamente, già dal 30 novembre 2023.

° sostenuto spese per un importo complessivo non superiore a 20.000 euro lordi per lavoro lavoro dipendente e accessorio e per compensi a collaboratori e familiari;

Quali sono le cause di esclusione?

Non possono accedere al regime forfetario

° coloro che nell’anno precedente hanno percepito redditi di lavoro dipendente e/o assimilati di importo superiore a 30.000 euro, tranne nel caso in cui il rapporto di lavoro dipendente nell’anno precedente sia cessato;

° le persone fisiche che si avvalgono di regimi speciali ai fini Iva o di regimi forfetari di determinazione del reddito;

° i non residenti, ad eccezione di coloro che risiedono in uno degli Stati membri dell’Unione europea o in uno Stato aderente all’Accordo sullo Spazio economico europeo che assicuri un adeguato scambio di informazioni e che producono in Italia almeno il 75% del reddito complessivamente realizzato;

° i soggetti che effettuano, in via esclusiva o prevalente, operazioni di cessione di fabbricati o porzioni di fabbricato, di terreni edificabili o di mezzi di trasporto nuovi;

° gli esercenti attività d’impresa, arti o professioni che partecipano contemporaneamente a società di persone, associazioni professionali o imprese familiari ovvero che controllano direttamente o indirettamente società a responsabilità limitata o associazioni in partecipazione, le quali esercitano attività economiche direttamente o indirettamente riconducibili a quelle svolte individualmente;

° le persone fisiche la cui attività sia esercitata prevalentemente nei confronti di datori di lavoro con i quali sono in corso rapporti di lavoro o erano intercorsi rapporti di lavoro nei due precedenti periodi d’imposta ovvero nei confronti di soggetti direttamente o indirettamente riconducibili a tali datori di lavoro, fatta eccezione per chi inizia una nuova attività dopo aver svolto il periodo di pratica obbligatoria ai fini dell’esercizio di arti o professioni;

Quando si può applicare il 5%?

L’imposta sostitutiva al 5% per i primi 5 anni di attività può essere applicata dai soggetti che iniziano una nuova attività che rispettano determinati requisiti:

° il contribuente non deve aver esercitato attività d’impresa, artistica o professionale, anche in forma associata o familiare nei 3 anni precedenti l’inizio dell’attività;

° la nuova attività non deve essere, in nessun modo, mera prosecuzione di altra attività precedentemente svolta in modo autonomo o subordinato, escluso il periodo di attività di pratica obbligatoria ai fini dell’esercizio di arti o professioni;

° qualora venga proseguita un’attività svolta in precedenza da altro soggetto, nel periodo periodo d’imposta precedente quello di riconoscimento del beneficio, l’ammontare dei relativi ricavi e compensi non deve superare il limite per l’accesso al regime forfettario di € 85.000.

Coloro che, invece, hanno già avviato un’attività d’impresa, arti o professioni, possono accedere al regime forfettario con un’unica imposta al 15%.

Quali sono le semplificazioni fiscali e contabili?

Le principali semplificazioni sono:

° sono esonerati dall’obbligo della fatturazione elettronica se il fatturato annuo è inferiore a 25.000 Euro;

° se il fatturato annuo supera i 25.000 euro la fatturazione elettronica è obbligatoria;

° sono esonerati dalla registrazione delle fatture emesse, delle fatture d’acquisto e dei corrispettivi;

° non devono addebitare l’Iva nelle fatture emesse, scontrini o ricevute fiscali;

° sono esonerati dalla liquidazione e dal versamento dell’IVA;

° sono esonerati dalla dichiarazione IVA;

° sono esonerati dall’obbligo di registrazione e tenuta delle scritture contabili;

° non applicano gli ISA (Indici sintetici di affidabilità).

Quali sono gli adempimenti ai fini Iva?

I contribuenti che applicano il regime forfettario sono obbligati o all’emissione ed alla conservazione delle fatture senza addebito dell’Iva, e al rilascio degli scontrini o ricevute fiscali.

Devono, inoltre, numerare e conservare le fatture d’acquisto e le bollette doganali.

Come si calcola il reddito e l’imposta?

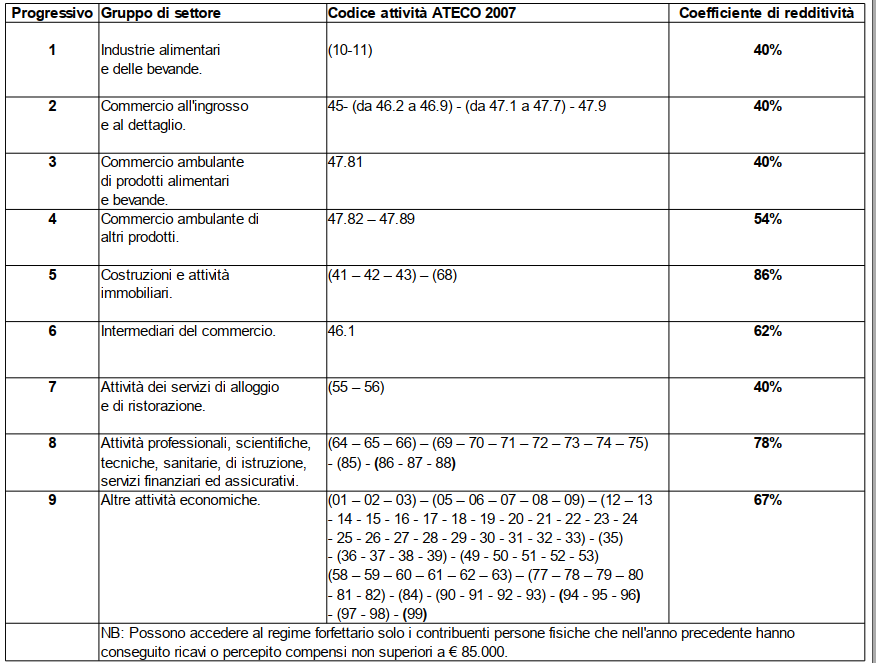

Il reddito imponibile si calcola applicando al totale dei ricavi o compensi percepiti nel periodo d’imposta un coefficiente di redditività che varia in funzione dell’attività esercitata così come descritta nel codice ATECO 2007.

Sul reddito così determinato e al netto dei contributi previdenziali, va calcolata l’imposta del 5% o del 15%.

Reddito imponibile = (ricavi o compensi x coefficiente di redditività) – contributi previdenziali

Imposta sostitutiva = Reddito imponibile x 5% (nei primi 5 anni di attività)

Reddito imponibile x 15% (attività già avviate)

Tabella Codici ATECO 2007 per Coefficienti di redditività

Quali sono le agevolazioni contributive?

Per i soggetti imprenditori iscritti alla gestione artigiani – commercianti presso l’INPS, che applicano il regime forfettario, è prevista una riduzione del 35% sulla contribuzione minima dovuta ai fini previdenziali.

Per ulteriori informazioni contattare: cianittopiergiorgio@gmail.com